L’abattement pour durée de détention dans le cadre de la cession de parts sociales

Lorsque le dirigeant cède son entreprise, il doit généralement passer par la case imposition… Mais c’est quelque chose qu’il connaît bien.

Il existe divers aspects à la fiscalité de la cession d’entreprise que vous pouvez retrouver dans notre article dédié.

Pour ceux qui n’ont pas la chance de partir à la retraite après avoir cédé leur affaire ou de bénéficier du régime particulièrement intéressant de l’apport-cession, il reste deux options : l’abattement pour durée de détention avec l’imposition au barème ou la Flat Tax à 30%.

Nous allons ici nous concentrer sur l’abattement pour durée de détention :

- Les conditions et les bases de l’abattement pour durée de détention

- L’abattement général pour durée de détention

- L’abattement renforcé pour durée de détention

- Chiffres et exemples

Les conditions et les bases de l’abattement pour durée de détention

Pour les titres acquis ou souscrits avant 2018, le contribuable qui opte pour l’imposition de la plus-value au barème progressif de l’impôt sur le revenu peut bénéficier d’un abattement pour durée de détention appliqué sur le montant de la plus-value imposable.

Attention, suite à la loi de finance 2018, cette mesure ne s’applique pas aux titres acquis ou souscrits après 2018.

Voici comment cette plus-value (réalisée suite à la vente de l’entreprise) se calcule :

- En cas de création de la société, elle est égale au prix de vente auquel on retranche le montant du capital social.

- Si le cédant avait lui-même racheté l’entreprise initialement, elle est égale au prix de vente auquel on retranche le prix auquel il l’a lui-même initialement acheté.

L’abattement général pour durée de détention

Il est important de prendre en compte les critères de base de cet abattement :

- les titres doivent être cédés par une personne physique imposée en France, ou sa société civile à l’IR,

- l’’abattement s’applique à la vente de parts sociales ou actions, même détenues en nue-propriété ou usufruit uniquement. Par contre, certains titres ne peuvent pas bénéficier de l’abattement, notamment ceux acquis au titre de stock-options, BSPCE ou BSA.

Ainsi tout dirigeant actionnaire d’une entreprise dont les titres sont des parts sociales ou des actions, et qui est imposé en France peut bénéficier de l’abattement général.

En fait, tous ceux qui répondent à ces critères mais ne rentrent pas dans le cadre de l’abattement renforcé peuvent bénéficier de l’abattement dit « général ».

L’abattement renforcé pour durée de détention

Dans 3 cas bien spécifiques, le dirigeant cédant son entreprise peut bénéficier de l’abattement dit « renforcé » :

- soit il s’agit d’une « PME nouvelle »

- soit il s’agit d’un groupe familial

- ou enfin le dirigeant part à la retraite

Dans le premier cas, reportez-vous à la définition en bas de l’article pour en voir le détail, mais en résumé il doit s’agir d’une entreprise que le dirigeant a créée lui-même, il y a moins de 10 ans, qui a moins de 250 salariés et moins de 50 M€ de CA.

Dans le second cas, bien spécifique, rapprochez-vous de vos conseils habituels, il s’agit de cas bien particuliers !

Enfin dans le cas du départ à la retraite du dirigeant, il peut bénéficier de l’abattement renforcé dans les conditions suivantes :

- qu’il ait exercé de manière continue son activité pendant au moins 5 ans avant de céder ses titres,

- qu’il ait détenu, seul ou en famille, au moins 25% du capital social pendant au moins 5 ans avant de céder ses titres,

- que ses fonctions de direction lui aient apporté au moins 50% de ses revenus professionnels de manière continue pendant au moins 5 ans avant de céder ses titres,

- qu’il cesse toute fonction de direction suite à la cession et qu’il fasse valoir ses droits à la retraite dans les 2 ans qui précèdent ou suivent la cession,

- que la société compte moins de 250 salariés et réalise moins de 50 millions d’euros de chiffre d’affaires ou moins de 43 millions d’euros de total bilan (condition appréciée à la clôture du dernier exercice clos précédent l’acquisition ou la souscription des titres, ou, à défaut, à la date de clôture du premier exercice).

Chiffres et exemples du calcul de l’abattement pour durée de détention

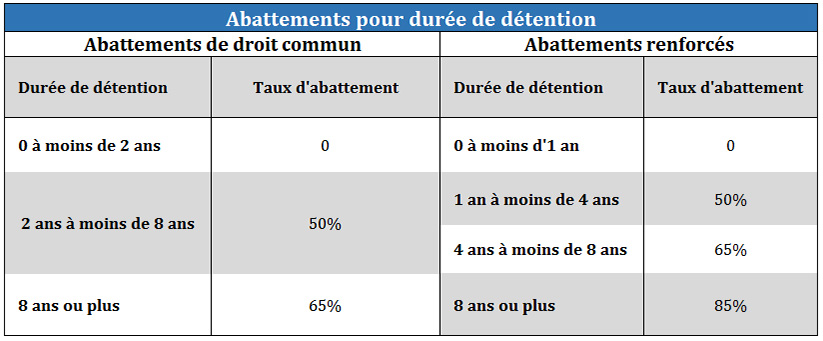

Voici déjà le tableau récapitulatif :

Attention : il faut garder en tête que l’abattement ne porte pas sur la CSG-CRDS ! Il y aura donc toujours 17.2% d’imposition pour commencer, et ensuite l’abattement s’appliquera…

Prenons deux exemples pour illustrer nos propos :

1- Monsieur Y cède aujourd’hui son entreprise qu’il a créé voilà 9 ans, avec un capital initial de 10 000 €. Il la vend pour un montant de 510 000€.

Il réalise donc 510 k€ – 10 k€ = 500 k€ de plus-value.

Étant donné qu’il a créé la société depuis moins de 10 ans, Monsieur Y bénéficie de l’abattement renforcé. Et comme il a dirigé l’entreprise durant 9 ans, il bénéficie de l’abattement maximal, à savoir 85%.

2- Monsieur Z cède aujourd’hui son entreprise qu’il a racheté voilà 7 ans, pour un montant de 300 000 €. Il la vend aujourd’hui pour un montant de 800 000€.

Monsieur Z réalise lui aussi 500 k€ de plus-value (prix de vente 800k€ – prix d’achat 300k€).

Malheureusement pour lui, étant donné qu’il n’est pas le créateur de l’entreprise et qu’il ne part pas à la retraite, il reste sur l’abattement général pour durée de détention, et ses 7 ans à la barre de l’entreprise ne lui apporteront que 50% d’abattement.

Plus-value identique mais situation différente, Monsieur Z sera bien plus taxé que Monsieur Y.

Critères de définition d’une « PME nouvelle »:

- elle est créée depuis moins de 10 ans (condition appréciée à la date de souscription ou d’acquisition des titres),

- elle n’est pas issue d’une restructuration, d’une concentration, ou d’une extension ou reprise d’activités préexistantes,

- elle compte moins de 250 salariés et réalise moins de 50 millions d’euros de chiffre d’affaires ou moins de 43 millions d’euros de total bilan (condition appréciée à la clôture du dernier exercice clos précédent l’acquisition ou la souscription des titres, ou, à défaut, à la date de clôture du premier exercice),

- elle est passible de l’impôt sur les bénéfices ou d’un impôt équivalent (condition appréciée de la date de création de la société jusqu’à la cession des titres),

- elle exerce une activité commerciale, industrielle, artisanale, libérale ou agricole (à l’exception de la gestion de patrimoine mobilier ou immobilier) (condition appréciée de la date de création de la société jusqu’à la cession des titres),

- elle doit avoir son siège social dans un Etat de l’UE, ou dans un autre Etat partie à l’accord sur l’espace économique européen (EEE) ayant conclu une convention d’assistance administrative avec la France (condition appréciée de la date de création de la société jusqu’à la cession des titres),

- et elle n’accorde aucune garantie en capital à ses associés ou actionnaires en contrepartie de leur souscription (condition appréciée de la date de création de la société jusqu’à la cession des titres).