Projet de Loi Finance 2018 : ce qui change pour la cession d’entreprise

Important : Edit du 26 février 2018

La Commission des Finances avait proposé un amendement visant à supprimer la condition de départ à la retraite pour bénéficier d’un abattement de 500 000 € sur la plus-value de cession réalisée par un dirigeant cédant ses titres.

Les députés n’ont pas retenu cet amendement. Ainsi, le texte voté conforte les règles actuellement en vigueur. Le dirigeant-cédant continuera de bénéficier d’un abattement de 500 000 € sur la plus-value de ses titres, à la condition qu’il parte à la retraite.

PLF 2018 et la cession d’entreprise : un abattement de 500 000 euros

Dans le cadre du Projet de Loi de Finance 2018 (PLF), les députés ont adopté, jeudi 12 octobre, un amendement visant à faciliter la transmission d’entreprise : jusque là, seuls les cédants partant à la retraite bénéficiaient d’un abattement de 500 000 euros sur la plus-value issue de la cession de leur entreprise, en sus de « abattement proportionnel majoré » préalable, allant jusqu’à 85 % à partir de huit ans de détention des titres.

Dorénavant, sur les années 2018 à 2022 (pour l’instant), tout cédant bénéficiera d’un abattement uniquement utilisable lors du départ à la retraite à un abattement utilisable une fois dans la vie, à n’importe quel moment.

Selon le texte de cet amendement, « il s’agit ainsi de favoriser la mobilité du capital et la consolidation et la croissance des PME alors que certains entrepreneurs se voient aujourd’hui incités à attendre que leur départ à la retraite pour permettre ces cessions et reprises, ce qui peut souvent conduire à des rythmes d’investissement réduit faute de visibilité sur la suite de la vie de l’entreprise ».

PLF 2018 et la cession d’entreprise: la Flat-Tax, une taxation à 30% de la plus value de cession d’entreprise :

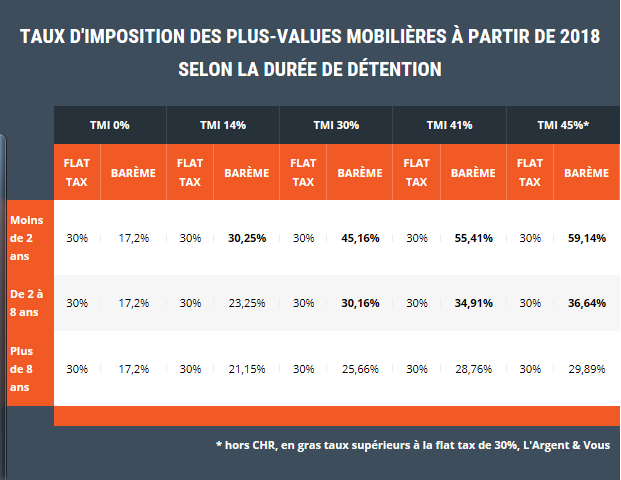

A compter du 1er janvier 2018, les règles d’imposition des revenus mobiliers et des plus-values sur valeurs mobilières sont refondues. Ces derniers devraient devenir imposables forfaitairement à 30 %, d’où le terme de flat tax.

Mais attention : il faudra choisir entre appliquer l’ancien barème d’abattement sur durée de détention (50 % pour une durée de détention de un an à moins de quatre ans, 65 % pour une durée de détention de quatre ans à moins de huit ans, puis 85 % à partir de huit ans), avec une imposition sur le revenu progressif (selon votre tranche). Ou vous pourrez opter pour le nouveau système de Flat Tax, par contre vous ne bénéficierez plus de l’abattement de 50/65/85 % sur la durée de détention… cela peut faire une sacrée différence !

Après calculs, cela impactera négativement notamment les cédants dépendant d’une tranche d’imposition inférieure à 30 % (tranche 3) et détenant leurs parts depuis plus de deux ans, et pour tous ceux qui détiennent leur entreprise depuis plus de huit ans. Pour les autres, l’opération sera nulle ou positive :

(Source : argent.boursier.com – PLF 2018 et la cession d’entreprise)

Soulignons que le contribuable peut encore demander à l’administration fiscale de rester imposé au barème de l’IR en vigueur depuis 2013.

Les cédants sont, bien entendu, directement concernés par ces nouvelles règles qui s’appliquent aux plus-values de cession. « Les contribuables qui renonceront à la flat tax pourront continuer de bénéficier de certains abattements pour durée de détention sur les plus-values dégagées à raison de la cession de titre détenus avant le 1er janvier 2018 au titre d’une « clause de sauvegarde ».

Détails sur la Flat-Tax :

Avec la flat tax, le régime sera simple, l’intégralité de la plus-value sera soumise au taux de 30% : 12,8% au titre de l’impôt et 17,2% au titre des prélèvements sociaux. Aucun abattement ne sera accordé et la CSG réglée ne sera pas déductible.

Pour 100 euros de plus-value, le contribuable paiera donc 30 euros de fiscalité et obtiendra 70 euros de gain net

Plus de détails sur la flat tax – merci google !

Spécialistes de la cession d’entreprise, nous accompagnons et conseillons les chef(fe)s d’entreprise dans leurs projets de cession ou d’acquisition.